แนวโน้มSetวันนี้(6ต.ค.68) ตามเงินเฟ้อและแถลงเสน่ห์ตลาดไทย

by Trust News, 6 ตุลาคม 2568

แนวโน้มSetวันนี้(6ต.ค.68) ตามเงินเฟ้อและแถลงเสน่ห์ตลาดไทย

คาดตลาดแกว่งไซด์เวย์ วันศุกร์ NPF สหรัฐฯ ไม่สามารถประกาศได้ แต่ ISM Services PMI ที่ต่ำยังชี้นำ ศก. สหรัฐฯ ที่ชะลอ วันนี้ติดตามเงินเฟ้อไทย คาดลดลงต่อเป็นเดือนที่ 6 ซึ่งหากยังต่ำจะหนุนความหวังในการลดดอกเบี้ย

อย่างไรก็ตามคาดว่าโอกาสการลดดอกเบี้ย กนง. ใน ธ.ค. มีโอกาสสูงกว่า รวมถึงการแถลงมาตรการสร้างเสน่ห์ตลาดทุนไทย ทางเทคนิคตลาดพยายามยืนเหนือ 1293 ยืนได้แกว่งขึ้น แต่ต้องระวังการชะลอตัวที่ 1300/1305 ขึ้นต่อไม่ควรหลุดแนวรับ

ประเด็นสำคัญ :

1. กบน. ลดอัตราเงินสบทบเข้ากองทุนน้ำมันฯ สำหรับดีเซลและเบนซินทุกชนิดลง 50 สต./ลิตร เพื่อลดราคาขายปลีก เป็นไปตามนโยบายลดค่าครองชีพประชาชน มองเป็นบวกต่อกลุ่มค้าปลีกน้ำมัน (OR) ท่ามกลางค่าการตลาดที่มีสัญญาณฟื้นตัวและปริมาณบริโภคที่เพิ่มขึ้นตามฤดูกาล และบวกทางอ้อมต่อกำลังซื้อที่เพิ่มขึ้น

2. ก.ล.ต. เตรียมปรับเกณฑ์กองทุน Thai ESG และ Thai ESG Extra ลงทุนใน REITs & IFFs ล่าสุด มีรายงานข่าวว่า เกณฑ์ดังกล่าวคาดว่าจะเริ่มนำมาใช้ได้ภายในเดือน ต.ค.นี้ เพราะอยู่ในขั้นตอนการประกาศในราชกิจจานุเบกษา เรามีมุมมองเชิงบวกต่อข่าวนี้ เนื่องจากจะเป็นปัจจัยกระตุ้นให้เงินไหลเข้าหุ้นในกลุ่มนี้มากขึ้น หุ้นในกลุ่มนี้เราชอบ DIF และ LHHOTEL

3. กรมอุตุฯ เตือนพายุ “แมตโม” จะทวีกำลังเป็นไต้ฝุ่นและอาจส่งผลให้ภาคเหนือ-ตะวันออกเฉียงเหนือของไทยเผชิญฝนตกหนักในช่วงวันที่ 5-7 ต.ค. นี้ ด้าน กทม. เตือนเกิดน้ำทะเลหนุนสูงวันที่ 10-11 ต.ค. 2568 จากการเพิ่มอัตราระบายน้ำและให้ความมั่นใจระดับน้ำใน กทม. ยังไม่วิกฤต

4. ติดตามรายงานภาวะเงินเฟ้อไทย ก.ย. 2568 ในวันนี้ (6 ต.ค.) INVX คาดว่าจะหดตัว 0.6%YoY เป็นการหดตัวเป็นเดือนที่หกติดต่อกัน

5. ปธน. ทรัมป์เผยกำลังพิจารณาการนำรายได้จากภาษีศุลกากรมาจ่ายคืนประชาชนชาวอเมริกันราว 1,000-2,000 ดอลลาร์ต่อคน ขณะที่บางส่วนจะนำไปชำระหนี้ของรัฐบาลที่สูงถึง 38 ล้านล้านดอลลาร์ รมต. คลังสหรัฐฯ ประเมินว่ารายได้ดังกล่าวจะสูงราว 5 แสนล้านดอลลาร์ต่อปี

6. การประชุม OPEC+ มีมติเพิ่มกำลังการผลิตน้ำมันดิบอีก 137kBD ใน พ.ย. 2568 เป็นไปตามกระแสข่าวในช่วงก่อนและเพิ่มติดต่อกันเป็นเดือนที่แปดรวม +2.7MBD หรือราว 2.5% ของความต้องการโลก สอดคล้องกับมุมมองของ OPEC ที่มองบวกต่ออุปสงค์น้ำมันโลก และเพื่อแย่งชิงส่วนแบ่งตลาดกลับคืนจากสหรัฐฯ

กลยุทธ์การลงทุน :

ช่วงสั้นมอง SET มีโอกาสพักฐานหรือไซด์เวย์ในกรอบแคบ เนื่องจากขาดปัจจัยหนุนใหม่มากระตุ้นบรรยากาศลงทุน ปัจจัยในประเทศติดตามตัวเลขเงินเฟ้อ ก.ย. ซึ่งหากยังติดลบต่อเนื่องเป็นเดือนที่ 6 อาจหนุนให้ตลาดคาดหวังการลดดอกเบี้ยนโยบาย

อย่างไรก็ดีคาด กนง. จะมีมติคงดอกเบี้ยนโยบายที่ 1.50% ในการประชุมวันที่ 8 ต.ค. นี้ก่อน แต่มีโอกาสปรับลดดอกเบี้ยอีกครั้งในวันที่ 17 ธ.ค. นี้แทน

ส่วนปัจจัยต่างประเทศติดตาม FOMC Minutes เพื่อประเมินทิศทางดอกเบี้ยและเศรษฐกิจของสหรัฐฯ ขณะที่การชัตดาวน์หน่วยงานของรัฐบาลสหรัฐฯ คาดไม่มีผลกระทบต่อการลงทุน

โดยในอดีตการชัตดาวน์ยาวนานที่สุดเกิดขึ้นในปี 2018-2019 ใช้ระยะเวลา 35 วัน ซึ่งทั้ง S&P500 และ SET ให้ผลตอบแทนเป็นบวก สะท้อนว่าตลาดไม่ได้ให้น้ำหนักต่อประเด็นนี้ ดังนั้นกลยุทธ์ลงทุนจึงคงแนะนำให้ “Selective Buy”

ล็อกเป้าลงทุนประจำสัปดาห์ :

ช่วงสั้นมอง SET มีโอกาสพักฐาน เนื่องขาดปัจจัยหนุนใหม่ ติดตามเงินเฟ้อไทย, การประชุม กนง. และทิศทางดอกเบี้ยจากรายงานการประชุม FOMC กลยุทธ์ลงทุนแนะนำให้ “Selective Buy” ใน 2 ธีม หลักและ 2 ธีมเทรดดิ้ง ดังนี้...

1. หุ้น Earnings Play คาดผลการดำเนินงาน 3Q68 จะยังเติบโตดีทั้ง QoQ และ YoY และเราแนะนำ Outperform จากแนวโน้มธุรกิจดีและราคาหุ้นยังมี Upside ได้แก่ ADVANC BCP KTB LHSC OR PTT TRUE

2. หุ้นที่คาดได้ประโยชน์จากเข้าสู่วัฏจักรดอกเบี้ยขาลง โดยเราคาด กนง. จะมีการปรับลดดอกเบี้ยนโยบายปีนี้อีก 1 ครั้ง และปีหน้า 2 ครั้ง อาทิ หุ้นที่จะมีต้นทุนการเงินลดลง เพราะมีภาระหนี้สินซึ่งมีอัตราดอกเบี้ยลอยตัวสูง แนะนำ CENTEL GPSC TRUE และหุ้นที่จะมีต้นทุนการดำเนินการลดลง หรือ กำลังซื้อผู้บริโภคดีขึ้น แนะนำ AP MTC TIDLOR

Trading Idea:

สำหรับนักลงทุนที่รับความเสี่ยงได้และต้องการเก็งกำไร แนะนำ...

1) หุ้นที่เคยได้ประโยชน์จากเกิดโครงการคนละครึ่งในอดีต ซึ่งมียอดขายและอัตรากำไรขั้นต้นดีขึ้น แนะนำ CPAXT (มีฐานลูกค้าโชห่วยและร้านอาหาร), TNP (เป็นร้านธงฟ้า), BJC, CPALL, CBG, OSP, HTC, ICHI, SAPPE

2) หุ้นที่คาดได้อานิสงส์จากมาตรการกระตุ้นเศรษฐกิจอื่นๆ แนะนำ Outperform แนะนำ ค้าปลีก (CPALL BJC TNP GLOBAL) ท่องเที่ยว (CENTEL ERW) ไฟแนนซ์ (MTC TIDLOR) นิคม (WHA AMATA) และโรงไฟฟ้า (GULF BGRIM BCPG CKP)

Daily top picks :

KTB : มีปัจจัยกระตุ้นระยะสั้นจากโมเมนตัมกำไรสุทธิ 3Q68 คาดจะเติบโตสูงที่สุดในกลุ่ม เนื่องจากประเมินกําไร FVTPL จากเงินลงทุนใน THAI 1.4 หมื่นลบ. (1 บาท/หุ้น) KTB มีความเสี่ยงด้านคุณภาพสินทรัพย์ตํ่ากว่าธนาคารใหญ่อื่นๆ มี ROE ที่ดีกว่า Valuation ถูก และคาด Div. Yield ปี 2568 ที่ราว 6.3% เป้าหมายระยะสั้น 26.00 บาท

TIDLOR : มีปัจจัยกระตุ้นจากแนวโน้มดอกเบี้ยขาลง แนวโน้มเงินเฟ้อที่จะรายงานในวันนี้มีโอกาสติดลบต่อเป็นเดือนที่ 6 หนุนการเก็งกำไร ในขณะที่ปี 2568 คาดว่าบริษัทจะรายงานกำไรเติบโตแข็งแกร่งที่สุดที่ 16% จาก Credit Cost ที่ -60 bps, สินเชื่อที่ +6% และรายได้นายหน้าประกันภัยที่ +6% ราคาเป้าหมายเทคนิคระยะสั้นที่ 21.00 บาท

อ้างอิง : บทวิเคราะห์ บริษัทหลักทรัพย์ อินโนเวสท์ เอกซ์ จำกัด (InnovestX) , กลุ่มงานตลาดการเงิน ธนาคารไทยพาณิชย์

You might be intertested in this news.

Mostview

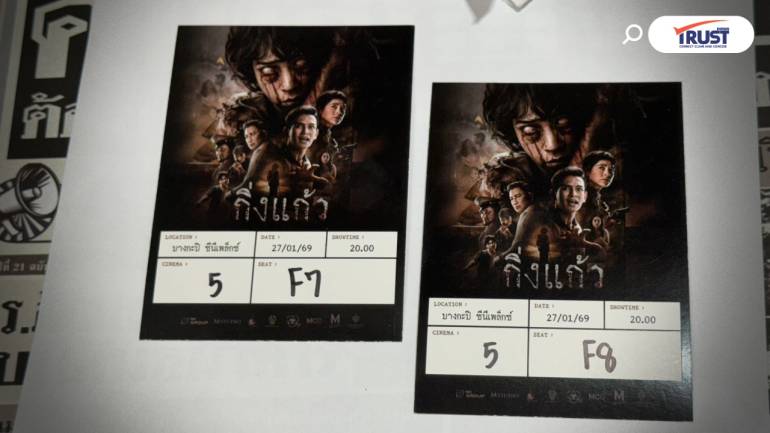

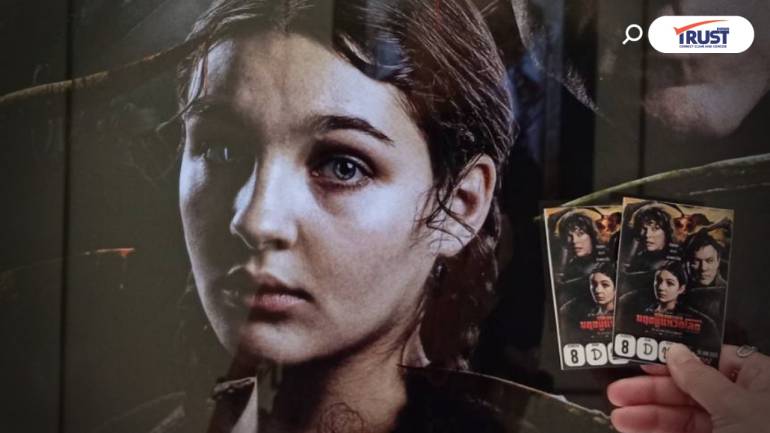

รีวิวหนัง “กิ่งแก้ว” กับ “ท่ายาก” ในการเล่าเรื่อง

“กิ่งแก้ว” หนังสยองขวัญ ที่สร้างมาจากตำนานเรื่องเล่า “คุกบางขวาง” กับเรื่องราวของนักโทษหญิงที่ถูกประหารชีวิตด้วยการยิงเป้าแล้วไม่ตายด้วยกระสุนชุดแรก

เครื่องบิน AT-6 TH ตกที่ อ.จอมทอง จ.เชียงใหม่ ยังไม่มีรายงานนักบินดีดตัว

เครื่องบินโจมตีแบบ AT-6TH วูลฟ์เวอร์รีน ที่ประจำการอยู่กองบิน 41 จ.เชียงใหม่ ประสบอุบัติเหตุตกในพื้นที่ บ้านห้วยฝาง อำเภอจอมทอง ยังไม่มีรายงานการดีดตัวของนักบิน จนท.กู้ภัยเข้าถึงจุดตกแล้ว รอการแถลงแบบเป็นทางการจากกองทัพอากาศ

รีวิว WORLDBREAKER หนังพล็อตเดิมๆ แต่ก็ดูเพลิน

WORLDBREAKER มฤตยูแหวกโลก หนังออกไปทางแนวแบบ อืมมม...เหมือนกับโลกเราจะถึงจุดกาลอวสาน

RIP ไข่ขาว เหมียวสีขาวที่โด่งดังในโซเชียล "ไข่ขาวลูกแมร๊" กลับดาวแมวแล้ว

ข่าวเศร้าของคนรักแมว "ไข่ขาว" แมวสีขาวตัวผู้ที่โด่งดังในโซเชียลจากเพจ "ไข่ขาวลูกแมร๊" ล่าสุด พลอย-บัณฑิตา เผยว่า ไข่ขาว กลับดาวแมวไปแล้วเมื่อวันที่ 2 ก.พ.2569

ประกันสังคม ย้ำ ตัดสูทเป็นไปตามระเบียบ แจง ได้เชิ้ต 2 กางเกง 2 สูท 1 ตัว

ประกันสังคม ย้ำ ตัดสูทเป็นไปตามระเบียบ แจง ได้เชิ้ต 2 กางเกง 2 สูท 1 ตัว

ข่าวที่เกี่ยวข้อง